Maîtriser le risque client : Stratégies et solutions essentielles

Sommaire

- Importance de la gestion du risque client pour les entreprises.

- Objectif de cet article : fournir des stratégies pratiques et des conseils.

- Qu'est-ce que le risque client ?

- Identifier les risques clients

- Analyse du risque client

- Stratégies de gestion du risque client

- Foire aux questions

Dans le monde des affaires, la gestion du risque client est une composante essentielle pour maintenir la santé financière d'une entreprise. En effet, les risques clients peuvent avoir des conséquences dramatiques sur la trésorerie et la rentabilité des sociétés. Cet article a pour objectif de fournir des stratégies pratiques et des conseils pour identifier et gérer ces risques de manière efficace.

Qu'est-ce que le risque client ?

Le risque client se réfère aux incertitudes liées à la solvabilité et à la crédibilité des clients d'une entreprise. Une bonne compréhension de ce concept est cruciale pour toute entreprise souhaitant minimiser les pertes financières.

Définition et typologie des risques clients

Les risques clients peuvent être classés en plusieurs catégories :

- Risque de solvabilité : le client est-il capable de payer ?

- Risque de comportement : le client a-t-il des antécédents de paiement non respectés ?

- Risque sectoriel : le secteur du client est-il en déclin ?

- Risque économique : l'état de l'économie affecte-t-il la capacité du client à payer ?

Impact des risques clients sur l'entreprise

Les risques clients peuvent avoir un impact significatif sur les finances d'une entreprise. Un client défaillant peut entraîner :

- Une augmentation des créances douteuses.

- Des coûts opérationnels accrus pour le recouvrement.

- Des pertes de chiffre d'affaires.

Identifier les risques clients

Pour pouvoir gérer efficacement les risques clients, il est primordial d'en identifier les sources.

Méthodes d'identification des risques

Voici quelques méthodes pour identifier les risques clients :

- Analyse des états financiers : évaluation des ratios de solvabilité.

- Études de marché : comprendre les tendances sectorielles.

- Enquêtes de satisfaction : mesurer l'engagement client.

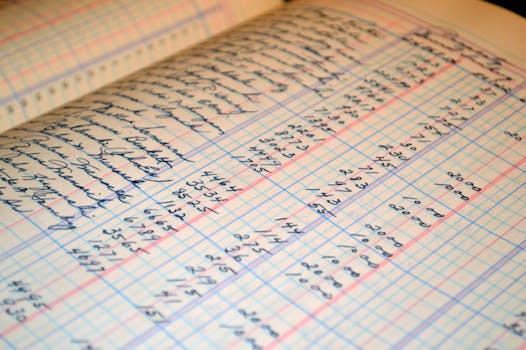

Profilage des clients : solvabilité et crédibilité

Le profilage des clients est une pratique essentielle. Il s'agit d'évaluer la solvabilité et la crédibilité des clients en s'appuyant sur des critères objectifs. Cette démarche peut comprendre :

| Critère | Description |

|---|---|

| Historique de paiement | Anciens paiements effectués dans les délais |

| Capacité financière | Analyse des résultats financiers du client |

| Relations commerciales | Longueur et qualité de la relation avec l'entreprise |

Analyse du risque client

Une fois les risques identifiés, il est important de procéder à une analyse du risque client pour évaluer la probabilité de défaillance du client.

Outils d'analyse et d'évaluation

Les entreprises peuvent utiliser divers outils pour évaluer les risques, tels que :

- Logiciels de gestion de créances.

- Rapports de solvabilité.

- Modèles de prévision financière.

Comment calculer le DPO ?

Le DPO (Days Payable Outstanding) est un indicateur clé pour évaluer la gestion des comptes clients. Il se calcule comme suit :

Le DPO = (Comptes créditeurs / Coût des ventes) x Nombre de jours.

Stratégies de gestion du risque client

La mise en place de stratégies efficaces est cruciale pour protéger l'entreprise des risques clients.

Mise en place d'une politique de crédit efficace

Une politique de crédit bien conçue permet de définir les conditions d'octroi de crédit aux clients, minimisant ainsi les risques clients. Voici les étapes clés :

- Évaluation systématique de chaque client.

- Limitation des montants de crédit selon le profil client.

- Revue régulière des crédits accordés.

Gestion des impayés : conseils pratiques

En cas de factures échues, il est crucial d'agir rapidement. Voici quelques conseils :

- Relance rapide des clients.

- Mise en place de plans de paiement.

- Recours à des services de recouvrement si nécessaire.

En conclusion, la gestion du risque client est une tâche essentielle qui nécessite une attention constante. Pour toute assistance, n'hésitez pas à consulter un professionnel ou à envisager des démarches comme une mise en demeure pour protéger vos intérêts.

Besoin d'aide pour votre litige ?

Notre assistant juridique intelligent peut analyser votre situation et vous guider vers la meilleure solution, gratuitement.

- Réponse instantanée par notre IA

- Conseils personnalisés

- 100% gratuit

Disponible 24/7

Plus d'articles

Comprendre le commandement de payer aux fins de saisie immobilière

Découvrez tout sur le commandement de payer aux fins de saisie immobilière : conditions, effets, recours, et délais pour contester. Un guide complet pour mieux vous informer.

Relance de Facture Impayée : Guide Complet Avant Mise en Demeure

Découvrez tout sur la relance de facture impayée : étapes, modèles de lettres, obligations légales avant la mise en demeure.

Relevé de forclusion : Guide complet pour l'obtenir

Découvrez comment obtenir un relevé de forclusion, les démarches à suivre, les délais et les aspects juridiques impliqués.

Comprendre le Titre Exécutoire et l'Injonction de Payer : Guide Complet

Découvrez tout sur le titre exécutoire lié à une injonction de payer, comment l'obtenir, ses conditions et les procédures légales associées.

Mise en demeure : Comment se faire payer par un débiteur ?

Découvrez tout sur la mise en demeure de payer : définitions, processus, et recours pour récupérer vos créances.

Tout savoir sur l'indemnité forfaitaire pour frais de recouvrement

Découvrez tout ce qu'il faut savoir sur l'indemnité forfaitaire pour frais de recouvrement : définition, conditions d'application, montant et plus encore.

Comprendre le BFR : Calcul et Interprétation

Découvrez tout sur le BFR (Besoin en Fonds de Roulement) : définition, méthodes de calcul, interprétations et conseils pratiques.

Droit des sûretés : Comprendre les garanties de paiement pour le créancier

Découvrez le droit des sûretés, ses principales garanties de paiement pour le créancier, les articles du Code civil associés et des conseils pratiques.

Comprendre le Service de Recouvrement : Différences et Cas Pratiques

Tout savoir sur le service de recouvrement : son fonctionnement, ses pouvoirs, et les différences avec les huissiers. Guide complet pour particuliers et entreprises.

Comment un avocat peut vous aider dans le recouvrement de créances

Découvrez comment un avocat en recouvrement de créances peut vous accompagner dans la récupération de vos dettes. Informez-vous sur les procédures, les coûts et les conseils pratiques.